Inmersos en la campaña de presentación del Impuesto de Valor añadido, debemos tener en cuenta los servicios prestados por empresas de otros países, las compras y servicios intracomunitarios han sufrido un incremento muy significativo en las operaciones realizadas por las empresas españolas. Por ejemplos, las empresas hosteleras que se publicitan a través de Booking (empresa residente en Holanda).

¿Qué pasos debemos seguir?

– Inscripción en el Registro de Operadores Intracomunitarios (ROI) para quienes prestan y reciben servicios intracomunitarios.

Nuestra primera obligación es poseer el NIF-Comunitario o NOI (ES + NIF) e inscribirse en el ROI para poder operar dentro del ámbito comunitario, aún cuando simplemente tengamos a Google como proveedor intracomunitario de servicios.

Desde 1 de enero de 2010 se modificaron las reglas de localización de las prestaciones de servicios, de tal forma que se obliga a incluir en el Modelo 349 las prestaciones de servicios intracomunitarios efectuadas y recibidas, obligando a quienes realizan y reciben dichos servicios a estar inscritos en el ROI. (Resolución de 23 de diciembre de 2009, de la Dirección General de Tributos, relativa a la aplicación e interpretación de determinadas directivas comunitarias en materia del Impuesto sobre el Valor añadido).

La solicitud se formaliza en el modelo 036 de declaración censal.

A partir de la referida fecha deben figurar en el ROI, todas las personas o entidades que vayan a realizar:

– Entregas o adquisiciones intracomunitarias de bienes.

– Prestaciones de servicios intracomunitarias, efectuadas o recibidas.

2. Registro contable de las adquisiciones intracomunitarias de servicios.

En las adquisiciones intracomunitarias de servicios nos encontramos con que el destinatario de la operación se encuentra ubicado en Península o Islas Baleares (ámbito de aplicación del Impuesto) con lo que si bien la factura emitida por Booking no llevará IVA, habremos de registrar un IVA devengado y al mismo tiempo soportado, ya que nos encontramos ante una “compra de servicios”, con la aplicación del tipo de gravamen correspondiente (21% en este caso) a la base imponible enviada por nuestro proveedor (Ejemplo: Booking)

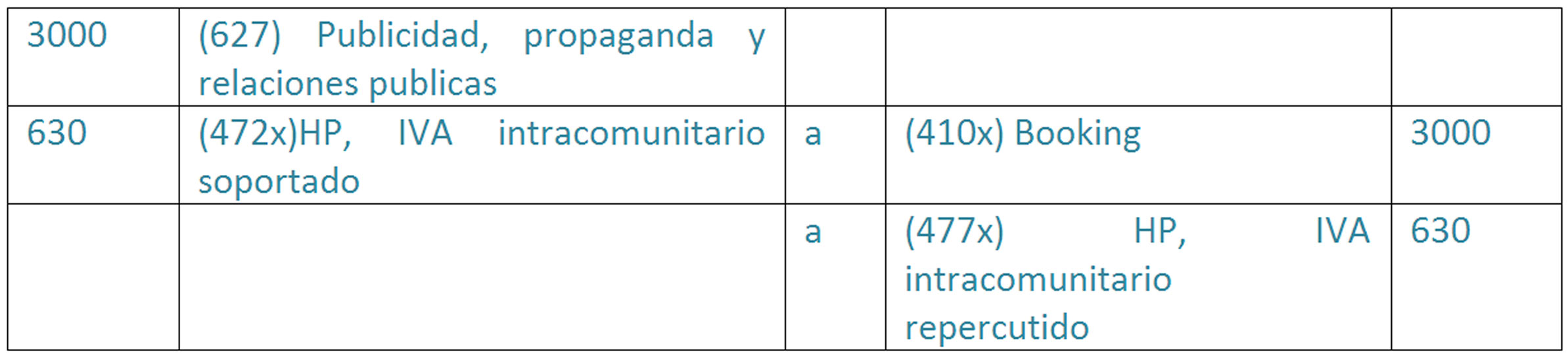

El asiento contable seria: (datos numéricos inventados a modo de ejemplo)

El efecto del IVA resulta neutro, no se produce liquidación alguna pero sí hemos de reflejar la operación contablemente en los términos expresados.

3º. Obligaciones Fiscales. Liquidaciones Periódicas.

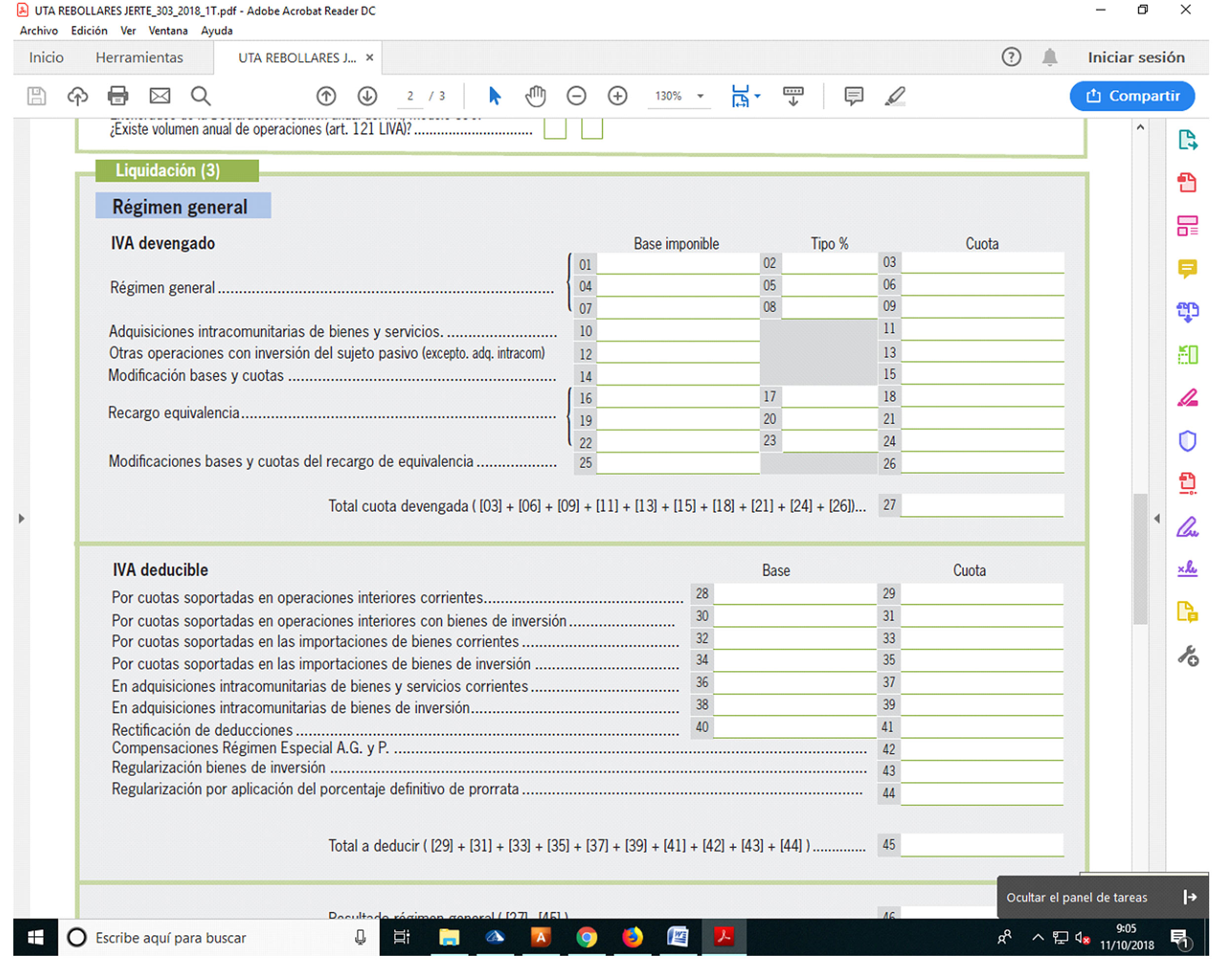

– Modelo 303. Liquidación trimestral o mensual de IVA.

Esta operación se reflejará, en las liquidaciones periódicas de IVA aunque hemos comentado que tiene un efecto neutro, existe la obligación de relacionar esta información.

– Modelo 349. Declaración recapitulativa de operaciones con terceras personas.

Los artículos 79 y 81 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, establecen lo siguiente:

“Artículo 79.- Obligación de presentar la declaración recapitulativa.

Estarán obligados a presentar la declaración recapitulativa los empresarios y profesionales, incluso cuando tengan dicha condición con arreglo a lo dispuesto en el apartado cuatro del artículo 5 de la Ley del Impuesto, que realicen cualquiera de las siguientes operaciones:

1.º Las entregas de bienes destinados a otro Estado miembro que se encuentren exentas (…)

2.º Las adquisiciones intracomunitarias de bienes sujetas al Impuesto realizadas por personas o entidades identificadas a efectos del mismo en el territorio de aplicación del Impuesto.

(…)

3.º Las prestaciones intracomunitarias de servicios.

(…)

4.º Las adquisiciones intracomunitarias de servicios.

(…)

Así la consulta vinculante de la Dirección General de Tributos V0673-10 de 12 de Abril de 2010, refrenda lo establecido en artículo 81 de la Ley del Impuesto, en cuanto a los plazos de presentación de este modelo, y en los siguientes términos:

A partir de 1 de enero de 2010, con carácter general, la declaración recapitulativa de operaciones intracomunitarias (modelo 349) comprenderá las operaciones realizadas en cada mes natural.

No obstante lo anterior, cuando ni durante el trimestre de referencia (trimestre en curso) ni en cada uno de los cuatro trimestres naturales anteriores el importe total acumulado de las entregas de bienes y prestaciones de servicios que deban consignarse en el declaración recapitulativa sea superior a 100.000 euros (a partir del año 2012, 50.000 euros), excluido el Impuesto sobre el Valor Añadido, la declaración recapitulativa deberá presentarse durante los veinte primeros días naturales del mes inmediato siguiente al correspondiente período trimestral, salvo la del último trimestre del año, que deberá presentarse durante los treinta primeros días naturales del mes de enero.

(…)

En consecuencia, la presentación del modelo 349 será trimestral cuando solamente se realicen adquisiciones de bienes y servicios.

Para completar esta información, debemos tener en cuenta lo dispuesto en la Orden EHA/769/2010, de 18 de marzo por la que se aprueba el modelo 349 de declaración recapitulativa de operaciones intracomunitarias, que en su artículo 10, apartado 3, establece que la declaración recapitulativa podrá ser ANUAL, presentándose durante los treinta primeros días naturales del mes de enero siguientes a dicho año, cuando concurran las dos circunstancias siguientes:

– Que el importe total de las entregas de bienes y prestaciones de servicios, excluidos el Impuesto sobre el Valor Añadido, realizadas durante el año natural anterior no sea superior a 35.000 euros .

– Que el importe total de las entregas de bienes, que no sean medios de transporte nuevos, exentas del impuesto de acuerdo con lo dispuesto en los apartados uno y tres del artículo 25 de la Ley del Impuesto realizadas durante el año natural anterior, no sea superior a 15.000 euros”.